14 Giu Comporre una fattura elettronica con Semplifica.cloud

Creare una fattura elettronica con semplifica.cloud è molto semplice, vedremo come comporre una fattura correttamente ed inviarla allo SDI senza sorprese. In questo articolo tratteremo la composizione di fatture normali, in scissione dei pagamenti, il reverse charge le fatture per l’estero e quelle verso la PA.

Non dimentichiamo che i dati di una fattura vengono estratti anche dalle anagrafiche clienti, quindi bisogna fare attenzione anche alle corrette impostazioni da fornire sulla scheda cliente. In ogni caso, i dati che coinvolgono i campi della fattura elettronica oltre a quelli più strettamente anagrafici sono due: Type of company e Codice Univoco. In particolare, se fatturiamo ad un ente statale o comunque ad una qualunque forma di Pubblica Amministrazione dobbiamo impostare Type of company sul valore “Ente Pubblico” e il codice univoco sarà formato da sei cifre anzichè sette come di solito è.

Se fatturiamo ad un privato, quindi con solo il codice fiscale, dobbiamo selezionare “Privato” nella stessa lista.

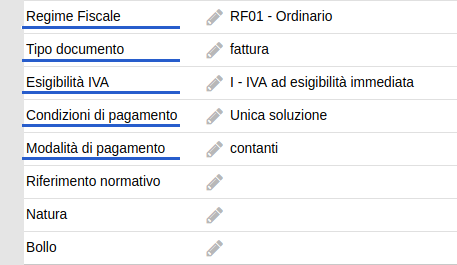

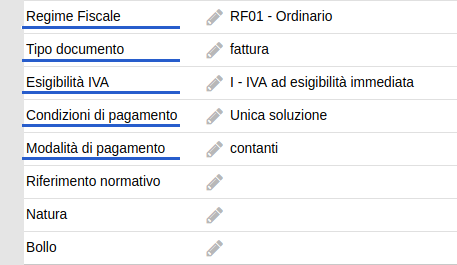

L’immagine successiva mostra sottolineati in blu tutti i campi obbligatori per qualunque tipo di fatturazione. Alcuni campi diventano obbligatori se se ne valorizzano altri, ad es. se valorizziamo condizioni di pagamento diventa obbligatorio anche la valorizzazione di modalità di pagamento.

Nel dettaglio eccovi tutte le valorizzazioni possibili per i campi suddetti:

Nel dettaglio eccovi tutte le valorizzazioni possibili per i campi suddetti:

Tipo documento:

- fattura

- acconto/anticipo su fatturazione

- acconto/anticipo su parcella

- nota di credito

- nota di debito

- parcella

Regime fiscale:

- il codice identifica, sulla base del settore commerciale o della situazione reddituale, il regime fiscale in cui opera il cedente/prestatore, cioè voi e va inserito nelle impostazioni di sistema quindi dovrete comunicarcelo all’installazione.

Natura:

- È obbligatoria solo se l’operazione non rientra tre le operazioni fiscalmente “imponibili” o nei casi di inversione contabile. Serve per indicare la natura delle operazioni che non rientrano tra quelle imponibili per le quali va emessa fattura o i casi di inversione contabile.

Condizioni di pagamento

- a rate

- unica soluzione

- anticipo

Modalità di pagamento

- serve per indicare le modalità di pagamento (es. bonifico, RID.). È prevista una lista valori associata da utilizzare

Esigibilità IVA

- Prevede tre casi, Immediata, Differita e Scissione dei pagamenti È prevista una lista valori associata da utilizzare

Bollo

- Si riferisce all’imposta di bollo da 2 € per le fatture senza IVA ed importo superiore a 77,47 € Può essere a capo del cliente o del fornitore

Riferimento Normativo

- In caso di fattura con IVA 0 serve per indicare l’articolo di legge al quale la fattura stessa si appella es. ART 17 DPR 633/72

Dopo tutte queste premesse andremo ad analizzare i tipi di fattura che è possibile creare.

Fattura normale con aliquota iva

Il caso più semplice, descritto nell’immagine seguente:

Naturalmente lo scopo è solo quello di mostrare i campi da valorizzare, come valorizzarli è compito di ognuno, magari consultando un professionista del settore.

Naturalmente lo scopo è solo quello di mostrare i campi da valorizzare, come valorizzarli è compito di ognuno, magari consultando un professionista del settore.

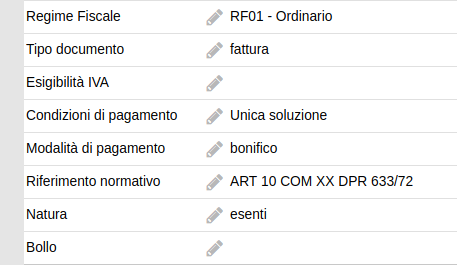

Fattura con esenzione iva

I motivi che giustificano le esenzioni IVA sono normalmente ricondotte a ragioni di carattere sociale, si pensi al caso delle prestazioni sanitarie o alle attività di carattere culturale o a ragioni di equilibrio della tassazione, come nel caso delle operazioni di finanziamento che già sono soggette ad altra forma di imposizione fiscale.

L’art. 10 contiene un’elencazione molto numerosa delle diverse tipologie di operazioni che rientrano nel campo dell’esenzione, tra cui le principali:

– operazioni bancarie finanziarie ed assicurative;

– operazioni immobiliari;

– prestazioni sanitarie;

– attività educative e culturali;

– operazioni relative a riscossione di tributi;

Pertanto nel caso in cui vendiamo beni o servizi che rientrano nel campo dell’esenzione dovremmo inviare una fattura al nostro cliente con la specifica di “operazione esente” e il riferimento normativo (art. 10, comma…. D.p.r. 633/1972). Di seguito un esempio di compilazione:

L’esigibilità IVA non deve essere compilata

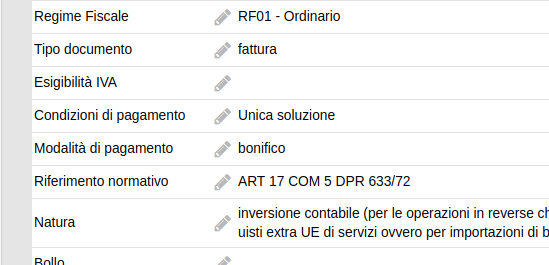

Fattura in Reverse Charge (Inversione Contabile)

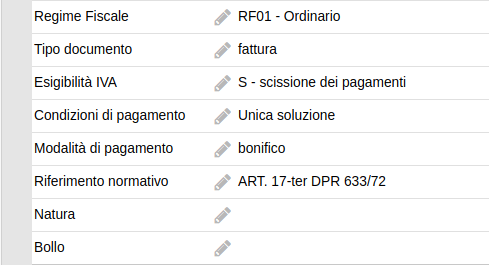

L’inversione contabile o reverse charge IVA è una particolare modalità di applicazione dell’imposta sul valore aggiunto in cui – al fine di ridurre l’evasione fiscale IVA in particolari settori – l’onere dell’imposizione fiscale viene trasferito dal venditore (soggetto attivo dell’operazione IVA) al compratore (soggetto passivo dell’operazione IVA).Il riferimento normativo da considerare in materia di reverse charge o inversione contabile IVA è l’articolo 17 commi 5 e 6 del d.p.r. 633/1972. Di seguito un esempio di compilazione della fattura elettronica con semplifica.cloud

Fattura con split payment (scissione dei pagamenti)

Lo split payment (o scissione dei pagamenti) è un particolare regime IVA mediante il quale l’imposta sugli acquisti di beni e servizi effettuati dalle pubbliche amministrazioni, da altri soggetti che sono da esse controllate nonché da parte di società quotate, deve essere da loro versata, anziché dal fornitore o prestatore. In pratica, con lo split payment si scinde il pagamento del corrispettivo dal pagamento della relativa imposta.

L’elenco dei soggetti che rientrano nello split payment è disponibile sul sito internet del Ministero dell’economia e delle finanze ed è pubblicato in Gazzetta Ufficiale entro il 30 settembre di ogni anno.

L’unica particolarità consiste nell’obbligo di inserire una apposita dicitura in fattura: in particolare, occorre indicare in fattura la seguente annotazione “scissione dei pagamenti ovvero split payment ai sensi dell’art. 17-ter del D.P.R. n. 633/1972”. Di seguito un esempio di compilazione della fattura elettronica con semplifica.cloud

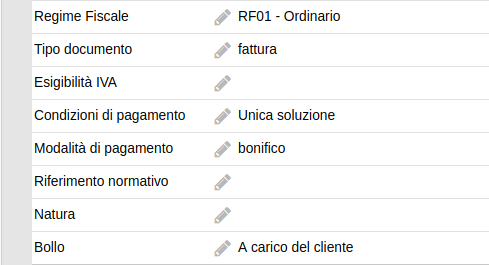

Fatture con bollo

La regola generale prevede che l’imposta di bollo su una fattura sia dovuta in tutti i casi in cui tale documento preveda al suo interno un importo escluso, esente o fuori campo IVA per un valore superiore ad euro 77,47. Alcuni casi prevedono l’imposta di bollo a carico del fornitore infatti: ai sensi dell’art. 8 del DPR n.642/1972 nei rapporti con lo Stato, o con enti parificati per legge allo Stato, agli effetti tributari, l’imposta di bollo è a carico del fornitore e pertanto l’importo corrispondente non deve essere incluso nel campo ImponibileImporto

Con semplifica.cloud è semplicissimo, basta selezionare se bollo a carico del cliente o del fornitore, il programma farà il resto calcolando correttamente l’importo della fattura ed aggiungendo la stringa “DM-17-GIU-2014”. Di seguito un esempio di compilazione della fattura elettronica con semplifica.cloud

Fatture estere

Quando emettiamo una fattura estera e decidiamo di utilizzare ugualmente la fatturazione elettronica dobbiamo apportare alcune modifiche all’anagrafica del cliente in questo senso:

codice destinatario = XXXXXXX (sette X) omettere qualunque PEC

- CAP = 00000

- Provincia = EE

- PIVA = stato + partita IVA come da specifiche p. IVA europee

- e per clienti extra UE: Partita IVA extra CEE = stato + 99999999999

Per tutte le regole di esenzione IVA o meno raccomandiamo di rivolgersi al vostro professionista.

Fatture PA

Le fatture verso la Pubblica Amministrazione hanno alcune peculiarità:

Nella scheda cliente, impostare il valore “Tipo di soggetto terzo” a “Ente Pubblico”.

il codice univoco alfanumerico è a sei cifre ed è rintracciabile (se non lo abbiamo a disposizione) presso il sito www.indicepa.gov.it

la presenza dei codici CIG (Codice Identificativo Gara di dieci caratteri) e CUP (Codice unico di Progetto di quindici caratteri). Questi vanno inseriti nell’ordine di vendita di semplifica.cloud e verranno poi riportati nella fattura elettronica a seguito della trasformazione dell’ordine in fattura.

No Comments